SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Рост золота еще не до конца отыгран в акциях Полюса - Трансфингруп

- 24 июня 2019, 18:25

- |

Индексы фондовых рынков бьют рекорды. Российские индикаторы также сильно выросли. Тем не менее, я считаю, что у российских акций есть еще большой нереализованный потенциал роста из-за глобальной недооценки по мультипликаторам и высокой дивидендной доходности.

Мне нравится история с золотом. Я считаю, что текущий рост золота еще до конца не отыгран в акциях «Полюса». В них есть потенциал роста дивидендных выплат. Но нужно также понимать, что в текущем рынке основной акционер в любой момент может выйти с новым предложением. Мне продолжает нравится «Норникель», потому что его корзина металлов универсальна, себестоимость производства низкая, а доходность высокая.

Мне нравятся еще «Мосбиржа» и «АЛРОСА». Биржа потеряла деньги, потому что вышла на новый для себя рынок – торговли зерном. И столкнулась там с ситуацией, которая видимо для них была неожиданной – с хищениями. Возможно, биржа намеренно пошла на этот рынок, чтобы постараться исправить эту ситуацию. Мне такие истории нравятся. Рынок же реагирует негативно, считая только потери прибыли. Я думаю, что в будущем биржа сможет повлиять на ситуацию на зерновом рынке и, возможно, исправить ее. Я вижу, что суммарно за этот год биржа может заплатить столько же, сколько за предыдущий – 7.71 р, а в следующем году дивиденд на 1 акцию может вырасти на 1 рубль, что при цене 90 р дает дивидендную доходность 9.7.

( Читать дальше )

Мне нравится история с золотом. Я считаю, что текущий рост золота еще до конца не отыгран в акциях «Полюса». В них есть потенциал роста дивидендных выплат. Но нужно также понимать, что в текущем рынке основной акционер в любой момент может выйти с новым предложением. Мне продолжает нравится «Норникель», потому что его корзина металлов универсальна, себестоимость производства низкая, а доходность высокая.

Мне нравятся еще «Мосбиржа» и «АЛРОСА». Биржа потеряла деньги, потому что вышла на новый для себя рынок – торговли зерном. И столкнулась там с ситуацией, которая видимо для них была неожиданной – с хищениями. Возможно, биржа намеренно пошла на этот рынок, чтобы постараться исправить эту ситуацию. Мне такие истории нравятся. Рынок же реагирует негативно, считая только потери прибыли. Я думаю, что в будущем биржа сможет повлиять на ситуацию на зерновом рынке и, возможно, исправить ее. Я вижу, что суммарно за этот год биржа может заплатить столько же, сколько за предыдущий – 7.71 р, а в следующем году дивиденд на 1 акцию может вырасти на 1 рубль, что при цене 90 р дает дивидендную доходность 9.7.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Норильский никель – время покупать - Кит Финанс Брокер

- 20 июня 2019, 21:58

- |

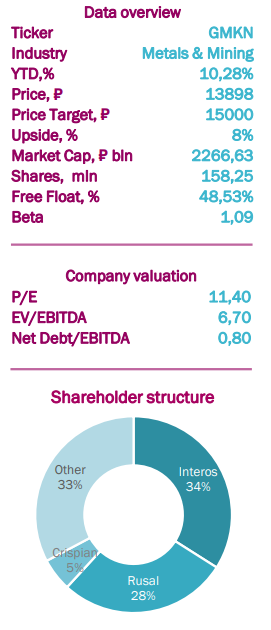

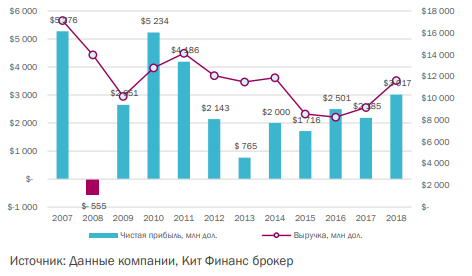

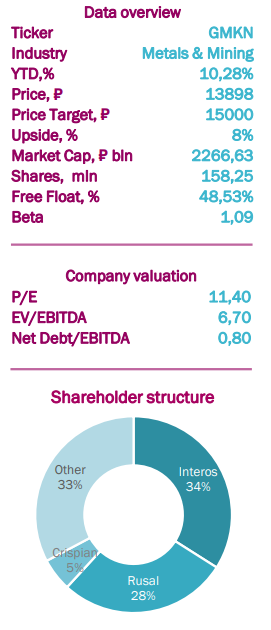

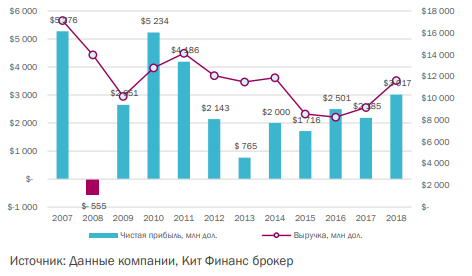

С открытия торгов 13 марта акции Норильского никеля упали более чем на 3% в связи с продажей Романом Абрамовичем своей доли Норильского никеля.

После проигрыша суда, заблокировавшего сделку с Владимиром Потаниным, структура Crispian Investments Романа Абрамовича продает 1,25% Норильского никеля через ускоренный сбор заявок на Московской бирже. Объем предложения составляет $440 млн, $205 за бумагу. Роман

Абрамович, ещё в 2018 г. был заинтересован в продаже пакета по цене $220–230, но на тот момент акции компании оценивались дешевле.

Финансовые результаты:

Норильский никель на прошлой неделе опубликовал финансовые результаты за 2018 г. по МСФО. Выручка компании выросла на 28% по равнению с 2017 г. – до $11,6 млрд, показатель EBITDA увеличился 56% — до $6,2 млрд. Чистая прибыль Норильского никеля в долларах по итогам 2018 г. выросла на 44% по сравнению с прошлым годом – до $3 млрд. Объем капитальных вложений Норильского никеля в 2018 г. снизился на 22% — до $1,6 млрд за счёт роста операционного денежного потока и завершения строительства Быстринского ГОКа. Долговая нагрузка по итогам 2018 г. снизилась — до 1,1x. Net debt/EBITDA для целей расчета дивидендов — 0,8x.

Результаты Норильского никеля обусловлены ростом цен на палладий, доля выручки которого в компании составляет 27% и девальвацией российской валюты. Компания прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля среди производителей батарей вырастет на 20%, что по мнению менеджмента позволит ожидать роста цен на палладий и никель. С начала года цены данные металлы выросли уже более чем на 20%.

( Читать дальше )

После проигрыша суда, заблокировавшего сделку с Владимиром Потаниным, структура Crispian Investments Романа Абрамовича продает 1,25% Норильского никеля через ускоренный сбор заявок на Московской бирже. Объем предложения составляет $440 млн, $205 за бумагу. Роман

Абрамович, ещё в 2018 г. был заинтересован в продаже пакета по цене $220–230, но на тот момент акции компании оценивались дешевле.

Финансовые результаты:

Норильский никель на прошлой неделе опубликовал финансовые результаты за 2018 г. по МСФО. Выручка компании выросла на 28% по равнению с 2017 г. – до $11,6 млрд, показатель EBITDA увеличился 56% — до $6,2 млрд. Чистая прибыль Норильского никеля в долларах по итогам 2018 г. выросла на 44% по сравнению с прошлым годом – до $3 млрд. Объем капитальных вложений Норильского никеля в 2018 г. снизился на 22% — до $1,6 млрд за счёт роста операционного денежного потока и завершения строительства Быстринского ГОКа. Долговая нагрузка по итогам 2018 г. снизилась — до 1,1x. Net debt/EBITDA для целей расчета дивидендов — 0,8x.

Результаты Норильского никеля обусловлены ростом цен на палладий, доля выручки которого в компании составляет 27% и девальвацией российской валюты. Компания прогнозирует дефицит на рынке палладия на уровне 0,8 млн унций в 2019 г., а также ожидает, что потребление никеля среди производителей батарей вырастет на 20%, что по мнению менеджмента позволит ожидать роста цен на палладий и никель. С начала года цены данные металлы выросли уже более чем на 20%.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург остается интересной идеей в разрезе риск/доходность - Финам

- 17 июня 2019, 17:20

- |

Банк Санкт-Петербург – это частный банк, который входит в число 20 крупнейших российских банков по объёму активов. Под зарубежные санкции не попал.

Мы понижаем целевую цену с 76,3 до 64,8 руб. после несколько слабого квартала, но подтверждаем рекомендацию «покупать» на фоне низкой стоимости по мультипликаторам и привлекательной дивидендной доходности. Потенциал роста 27% в перспективе 12 мес.

Банк отчитался о сокращении прибыли акционеров в 1-м квартале на 30% до 1,28 млрд.руб. на фоне убытков в трейдинге 0,57 млрд.руб. (доход 0,45 млрд.руб годом ранее). Результаты трейдингового подразделения не радуют, но мы отмечаем волатильный характер этих доходов. Чистые процентные доходы и комиссии выросли на 13,5% и 2,8% соответственно, резервирование сократилось на 1%.

Баланс отразил снижение депозитов и кредитования, что соответствует тенденциям в отрасли в 1-м квартале. Кредитный портфель gross снизился с начала года на 0,8% за счет корпоративного сегмента (-2,3% к/к). Потребительский кредитный портфель подрос на 3,8% к/к. Доля проблемных кредитов снизилась до 10,6% с 10,8% на начало года. Объем депозитов уменьшился на 2,3% к/к.

( Читать дальше )

Мы понижаем целевую цену с 76,3 до 64,8 руб. после несколько слабого квартала, но подтверждаем рекомендацию «покупать» на фоне низкой стоимости по мультипликаторам и привлекательной дивидендной доходности. Потенциал роста 27% в перспективе 12 мес.

Банк отчитался о сокращении прибыли акционеров в 1-м квартале на 30% до 1,28 млрд.руб. на фоне убытков в трейдинге 0,57 млрд.руб. (доход 0,45 млрд.руб годом ранее). Результаты трейдингового подразделения не радуют, но мы отмечаем волатильный характер этих доходов. Чистые процентные доходы и комиссии выросли на 13,5% и 2,8% соответственно, резервирование сократилось на 1%.

Баланс отразил снижение депозитов и кредитования, что соответствует тенденциям в отрасли в 1-м квартале. Кредитный портфель gross снизился с начала года на 0,8% за счет корпоративного сегмента (-2,3% к/к). Потребительский кредитный портфель подрос на 3,8% к/к. Доля проблемных кредитов снизилась до 10,6% с 10,8% на начало года. Объем депозитов уменьшился на 2,3% к/к.

( Читать дальше )

Новости рынков |Смелые планы Газпром нефти - Sberbank CIB

- 14 июня 2019, 13:43

- |

«Газпром нефть» провела вчера в Санкт-Петербурге встречу с аналитиками и инвесторами, посвященную обновленной стратегии компании. Ниже перечислены основные цели компании.

«Газпром нефть» представила новые стратегические планы на период до 2030 года. Они включают увеличение добычи ЖУВ не менее чем в среднем на 2,5-3,0% в год до 86-92 млн т, удвоение добычи газа до 60 млрд куб. м, максимальное повышение удельной EBITDA (на 10% в добывающем сегменте и в два раза — в перерабатывающем и в сбытовом сегментах по отдельности), а также возврат на вложенный капитал (ROACE) не менее 15% и обеспечение лидирующих позиций в сфере технологий и безопасности. Применение новых технологий должно способствовать увеличению добычи углеводородов в общей сложности на 50 млн т н. э. к 2030 году.

Управление портфелем добывающих активов. Новая стратегия развития сфокусирована на этом направлении, основное внимание уделяется эффективности, срокам выполнения проектов, цифровизации и применению новых технологий.

( Читать дальше )

«Газпром нефть» представила новые стратегические планы на период до 2030 года. Они включают увеличение добычи ЖУВ не менее чем в среднем на 2,5-3,0% в год до 86-92 млн т, удвоение добычи газа до 60 млрд куб. м, максимальное повышение удельной EBITDA (на 10% в добывающем сегменте и в два раза — в перерабатывающем и в сбытовом сегментах по отдельности), а также возврат на вложенный капитал (ROACE) не менее 15% и обеспечение лидирующих позиций в сфере технологий и безопасности. Применение новых технологий должно способствовать увеличению добычи углеводородов в общей сложности на 50 млн т н. э. к 2030 году.

Управление портфелем добывающих активов. Новая стратегия развития сфокусирована на этом направлении, основное внимание уделяется эффективности, срокам выполнения проектов, цифровизации и применению новых технологий.

( Читать дальше )

Новости рынков |Коррекция акций Лукойла подошла к концу - Открытие Брокер

- 11 июня 2019, 17:49

- |

«ЛУКОЙЛ» — крупнейшая частная вертикально-интегрированная компания в РФ, которую контролирует топ-менеджмент во главе с Вагитом Алекперовым. Отличительной особенностью эмитента является его высокая лояльность к миноритарным акционерам. Долгие годы г-н Алекперов и сотоварищи перманентно скупали бумаги «ЛУКОЙЛа» с рынка, что, естественно, оказывало котировкам хорошую поддержку. При этом пару лет назад компания пересмотрела стратегию, отказавшись от экстенсивного роста в пользу повышения эффективности, FCF и выплат акционерам. Кстати, примечательно, что за всю свою публичную историю «ЛУКОЙЛ» постоянно наращивал дивидендные выплаты.

В прошлом году эмитент погасил большую часть квазиказначеского пакета акций, сократив уставной капитал на 12%, а также запустил программу buyback объёмом $3 млрд. К настоящему моменту «ЛУКОЙЛ» уже потратил на выкуп $2,5 млрд, так что на горизонте нескольких месяцев данная история будет завершена. При этом все выкупленные бумаги компания планирует погасить, а осенью обсудить ещё одну программу выкупа. Учитывая текущую конъюнктуру на рынке нефти, а также практически нулевой чистый долг, «ЛУКОЙЛ», вне всяких сомнений, может себе это позволить. В перспективе акционеров с высокой вероятностью ждёт очередная порция пряников.

( Читать дальше )

В прошлом году эмитент погасил большую часть квазиказначеского пакета акций, сократив уставной капитал на 12%, а также запустил программу buyback объёмом $3 млрд. К настоящему моменту «ЛУКОЙЛ» уже потратил на выкуп $2,5 млрд, так что на горизонте нескольких месяцев данная история будет завершена. При этом все выкупленные бумаги компания планирует погасить, а осенью обсудить ещё одну программу выкупа. Учитывая текущую конъюнктуру на рынке нефти, а также практически нулевой чистый долг, «ЛУКОЙЛ», вне всяких сомнений, может себе это позволить. В перспективе акционеров с высокой вероятностью ждёт очередная порция пряников.

( Читать дальше )

Новости рынков |Есть риск снижения дивидендов Татнефти - Велес Капитал

- 10 июня 2019, 14:39

- |

Финансовые результаты «Татнефти» за I квартал 2019 г. превзошли ожидания рынка в части EBITDA и чистой прибыли, но оказались ниже по выручке. В отчетном периоде EBITDA компании выросла на 55% к/к до 87 млрд руб. (консенсус-прогноз: 80 млрд руб.) благодаря положительному влиянию лага экспортных пошлин и изменений в налоговом законодательстве, вступившим в силу с начала 2019 г. Чистая прибыль увеличилась на 60% к/к до 60 млрд руб. (консенсус-прогноз: 55 млрд руб.) как следствие роста операционного дохода.

Свободный денежный поток «Татнефти» вырос на 23% г/г до 42 млрд руб. в результате роста EBITDA и снижения капзатрат на 37% к/к до 19 млрд руб., однако необходимо принимать во внимание, что прогноз капитальных затрат компании на текущий год составляет 144 млрд руб., что почти в полтора раза выше показателя за 2018 г.

Менеджмент «Татнефти» сообщил, что свободный денежный поток, как и ранее, будет решающим фактором при определении дивидендов, и в текущем году он видит его не ниже, чем в 2018 г. Это позволяет надеяться, как минимум, на такие же дивиденды в текущем году.

( Читать дальше )

Свободный денежный поток «Татнефти» вырос на 23% г/г до 42 млрд руб. в результате роста EBITDA и снижения капзатрат на 37% к/к до 19 млрд руб., однако необходимо принимать во внимание, что прогноз капитальных затрат компании на текущий год составляет 144 млрд руб., что почти в полтора раза выше показателя за 2018 г.

Менеджмент «Татнефти» сообщил, что свободный денежный поток, как и ранее, будет решающим фактором при определении дивидендов, и в текущем году он видит его не ниже, чем в 2018 г. Это позволяет надеяться, как минимум, на такие же дивиденды в текущем году.

( Читать дальше )

Новости рынков |HeadHunter торгуется с премией в 16-23% к текущим рыночным уровням Яндекса и Mail.ru - Альфа-Банк

- 05 июня 2019, 16:29

- |

Чистая прибыль HeadHunter по US GAAP за 1 квартал 2019 года составила 239 млн рублей против убытка в размере 14 млн рублей годом ранее. Об этом говорится в отчетности компании, размещенной на бирже Nasdaq.

Компания HeadHunter вчера представила первые после выхода на рынок финансовые результаты за 1К19 и провела телефонную конференцию. Кроме того, менеджмент объявил о дивидендных выплатах инвесторам.

Компания HeadHunter вчера представила первые после выхода на рынок финансовые результаты за 1К19 и провела телефонную конференцию. Кроме того, менеджмент объявил о дивидендных выплатах инвесторам.

Мы считаем, что рынок позитивно отреагирует на первую после выхода компании на рынок квартальную отчетность, учитывая вызывающий доверие прогноз менеджмента на оставшуюся часть года и сюрприз в части объявления дивидендных выплат. Исходя из прогноза на 2019 г., HH сейчас торгуется по коэффициенту EV/EBITDA на уровне 14,9-15,9x, что предполагает премию в 16-23% к текущим рыночным уровням «Яндекса» и Mail.ru, однако дисконт почти в 25% к мировым онлайн рекрутинговым компаниям.Альфа-Банк

Новости рынков |Татнефть отчитается 7 июня и проведет телеконференцию - Атон

- 05 июня 2019, 10:58

- |

Татнефть 7 июня опубликует финансовые результаты за 1К19. Мы прогнозируем, что общая выручка от небанковских видов деятельности (до уплаты экспортных пошлин и акцизов) составит 237.3 млрд руб. (-13% кв/кв, +13% г/г), что, как и в случае с другими компаниями сектора, отразит снижение нефтяных бенчмарков кв/кв в 1К19, а также сокращение добычи нефти (-5% кв/кв) и объемов переработки (-2% кв/кв). Скорректированная EBITDA должна составить 80.5 млрд руб. (+13% кв/кв, +32% г/г) благодаря положительному лагу экспортной пошлины ($7/т против отрицательного показателя в 4К18), снижению операционных расходов относительно сезонно высоких расходов в 4К18, а также росту маржинальности за счет продолжающегося наращивания добычи высоковязкой нефти (+8% кв/кв), в отношении которой действуют налоговые льготы. Чистая прибыль должна отразить позитивную динамику EBITDA, но будет несколько нивелирована убытком от курсовых колебаний на фоне укрепления рубля и составит 56.0 млрд руб. (+13% против 4К18 с корректировкой на разовые статьи, +33% г/г).

( Читать дальше )

( Читать дальше )

Новости рынков |Акции РусГидро останутся в восходящем тренде - Велес Капитал

- 04 июня 2019, 18:36

- |

«РусГидро» представит результаты по МСФО за 1К19 в четверг, 6 июня.

Мы ожидаем спада EBITDA и чистой прибыли на фоне спада выработки на 9% г/г. и роста затрат на топливо, который мы ожидаем на уровне +12% г/г. Отчасти нивелировать негатив должен рост цен РСВ на электроэнергию (9-11%), а на уровне чистой прибыли – положительный вклад переоценки форвардного контракта.

Мы считаем, что несмотря на посредственные результаты, акции продолжат находиться на восходящем тренде, который начался в конце прошлого года.

ИК «Велес Капитал»

Конференц-звонок назначен на МСК 16:00. Нам были бы интересны комментарии касательно сроков ввода дальневосточных станций, а также насчет параметров их модернизации в рамках программы ДПМ-2.

Мы ожидаем спада EBITDA и чистой прибыли на фоне спада выработки на 9% г/г. и роста затрат на топливо, который мы ожидаем на уровне +12% г/г. Отчасти нивелировать негатив должен рост цен РСВ на электроэнергию (9-11%), а на уровне чистой прибыли – положительный вклад переоценки форвардного контракта.

Мы считаем, что несмотря на посредственные результаты, акции продолжат находиться на восходящем тренде, который начался в конце прошлого года.

Мы не ожидаем резкой реакции рынка на выход отчетности, поскольку дивидендная политика, пересмотренная в конце апреля, фиксирует минимальный размер дивидендах выплат (на текущий момент подразумевающий доходность в 6,5%).Адонин Алексей

ИК «Велес Капитал»

Конференц-звонок назначен на МСК 16:00. Нам были бы интересны комментарии касательно сроков ввода дальневосточных станций, а также насчет параметров их модернизации в рамках программы ДПМ-2.

Новости рынков |К концу года акции Роснефти могут вырасти до 450 рублей - Фридом Финанс

- 04 июня 2019, 18:27

- |

Коэффициент выплаты дивидендов «Роснефти» составляет 50% от чистой прибыли по МСФО. Это один из самых высоких в российском ТЭК показателей. На его основании рынок стабильно и достаточно уверенно делает прогнозы дивидендов «Роснефти».

Впервые информация об ожидаемом повышении дивидендных выплат «Роснефти» появилась в рыночных СМИ в середине мая после выхода её отчетности по МСФО за I квартал. На фоне данных о росте выручки и чистой прибыли компании по итогам I-го квартала этого года на 20,6% и 60% (г/г) до 2 077 млрд руб. и 131 млрд руб. соответственно в сообщениях СМИ была озвучена цифра прогнозного суммарного дивиденда на акцию компании за 2018 год в размере 274,6 млрд рублей или 25,91 рубля за ценную бумагу.

Эти данные подтвердились по итогам сегодняшнего собрания акционеров. Рост выручки «Роснефти» обусловлен увеличением объемов реализации нефти и нефтепродуктов на 7,6%, а также повышением цен на нефть.

В последние кварталы на сырьевом рынке был отмечен циклический спад активности пополнения запасов и ухудшение ценовой динамики, что, возможно, в существенной мере было обусловлено опасениями рынка в связи с довольно быстрым ускорением инфляции в США до уровня 3%(г/г) в конце прошлого года. На этом фоне возможным представляется определенное ухудшение финансовой статистки «Роснефти» в середине года.

( Читать дальше )

Впервые информация об ожидаемом повышении дивидендных выплат «Роснефти» появилась в рыночных СМИ в середине мая после выхода её отчетности по МСФО за I квартал. На фоне данных о росте выручки и чистой прибыли компании по итогам I-го квартала этого года на 20,6% и 60% (г/г) до 2 077 млрд руб. и 131 млрд руб. соответственно в сообщениях СМИ была озвучена цифра прогнозного суммарного дивиденда на акцию компании за 2018 год в размере 274,6 млрд рублей или 25,91 рубля за ценную бумагу.

Эти данные подтвердились по итогам сегодняшнего собрания акционеров. Рост выручки «Роснефти» обусловлен увеличением объемов реализации нефти и нефтепродуктов на 7,6%, а также повышением цен на нефть.

В последние кварталы на сырьевом рынке был отмечен циклический спад активности пополнения запасов и ухудшение ценовой динамики, что, возможно, в существенной мере было обусловлено опасениями рынка в связи с довольно быстрым ускорением инфляции в США до уровня 3%(г/г) в конце прошлого года. На этом фоне возможным представляется определенное ухудшение финансовой статистки «Роснефти» в середине года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс